Le valeur du bonus aux marchés primaire et secondaire

Introduction

Supposons une société à besoin d'argent pour financer ses activités, il va aux sources de financement. Une banque peut être la meilleure alternative si l'entreprise est grande et a accès à des tarifs et des conditions préférentielles; les actionnaires peuvent avoir des attentes très élevées en termes de performance requis; une troisième source est l'émission d'obligations sous certaines conditions. Supposons que l'entreprise à de bonnes performances, est connue et donc n'aura pas de difficulté à placer des obligations.

Calculs

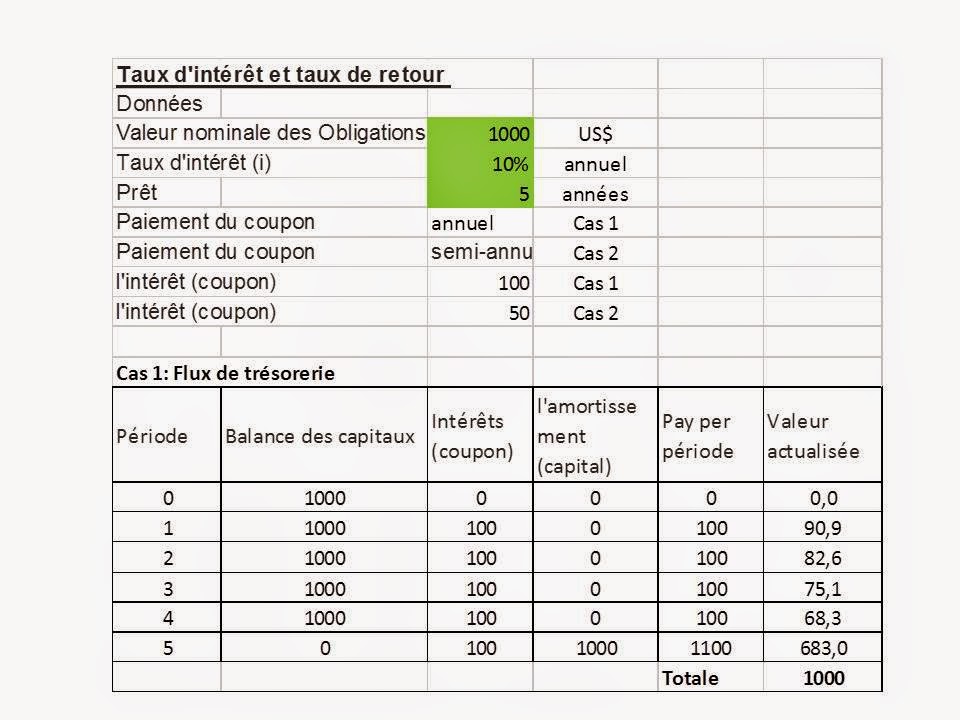

Les données initiales: = $ 1000 valeur nominale, terme = cinq ans, des coupons à un taux nominal annuel de 10%, type de liaison = « Bullet ».

Premièrement, nous calculons le flux de trésorerie annuel compte tenu de coupons. On observe que la valeur actualisée de 10%, le taux d'intérêt payé par l'émetteur de l'équivalence financière, la valeur doit être de 1000, la valeur nominale.

Introduction

Supposons une société à besoin d'argent pour financer ses activités, il va aux sources de financement. Une banque peut être la meilleure alternative si l'entreprise est grande et a accès à des tarifs et des conditions préférentielles; les actionnaires peuvent avoir des attentes très élevées en termes de performance requis; une troisième source est l'émission d'obligations sous certaines conditions. Supposons que l'entreprise à de bonnes performances, est connue et donc n'aura pas de difficulté à placer des obligations.

Calculs

Les données initiales: = $ 1000 valeur nominale, terme = cinq ans, des coupons à un taux nominal annuel de 10%, type de liaison = « Bullet ».

Premièrement, nous calculons le flux de trésorerie annuel compte tenu de coupons. On observe que la valeur actualisée de 10%, le taux d'intérêt payé par l'émetteur de l'équivalence financière, la valeur doit être de 1000, la valeur nominale.

Si le coupon est semestriel, le calcul est similaire, sauf que le nombre de périodes, les frais et double et le taux d'actualisation est la moitié du taux annuel nominal. Les calculs sont présentés dans le tableau ci-dessous

Maintenant, nous considérons l'investisseur initial qui achète l'émetteur des obligations. L'argent a certes un coût d'opportunité, qui définit le taux de rendement. Si vous pensez que la performance de 6% est approprié, il serait juste payer US $ 1168,5, supérieure à la valeur nominale de l'obligation (prix sur niveau ou supplément de prix); au contraire, si vous pensez que le rendement doit être de 12%, le prix que vous payez sera $ 927,9, inférieur à la valeur nominale de l'obligation (sous le prix par ou à prix réduit). Il est important de noter qu'en cas de paiement sur le pair prix, l'investisseur initial ne perd pas, seulement le gain maintient l'équivalence financière. Autrement dit, ne se soucient pas de payer l'expéditeur $ 1168,5 vous pour recevoir les flux de trésorerie présentés pendant 5 ans parce que 6% est son coût d'opportunité.

Notez que quel que soit le taux fixé par l'investisseur, le taux d'intérêt et donc le montant du coupon, ne varient pas. Ce sont deux droits distincts qui peuvent ou peuvent ne pas être égales.

Supposons maintenant que l'investisseur initial a besoin de liquidité et ne peut pas exiger le retour à l'expéditeur, il peut aller au marché secondaire, ou est l'investisseur secondaire qui a de l'argent et un coût d'opportunité. Cette fois, l'obligation est évaluée à un prix de marché qui dépend du taux de rentabilité exigé par le deuxième investisseur.

Dans le tableau ci-dessous, on constate que si l'investisseur estime que son coût d'opportunité est de 14% ont exigerait cette taxe comme un retour financier sur investissement dans l'achat de l'obligation. Le prix de $ 862,7 est sans doute inférieur à la valeur nominale (sous la normale ou à une réduction).

Comme le principal investisseur, vous pouvez payer plus que la valeur nominale (sur le pair), parce que leur coût d'opportunité est moins ou pour d'autres raisons; si quoi que ce soit, un prix plus élevé que la valeur nominale ne signifie pas la perte.

L'investisseur secondaire a deux options pour l´affaire: il peut avoir information du marché sur le prix des obligations avec des caractéristiques similaires et décide ainsi de négocier la fixation des prix, de sorte qu'il est nécessaire de calculer le taux de rendement associé; en outre, vous pouvez régler le taux d'actualisation afin de déterminer le prix que vous payez.

En conclusion, il apparaît que, pour l'émetteur, le flux de trésorerie se compose de revenu initiaux, des coupons et paiement final (rachat de l'emprunt); le taux d'intérêt pour calculer le coupon et le taux d'actualisation sont les mêmes.

Dans le cas de l'investisseur primaire, les valeurs sont les mêmes à l'exception de la valeur initiale qui peut être inférieure, égale ou supérieure à la valeur initiale de l'émetteur (valeur nominale). Le taux d'intérêt ou rendement déterminé par l'investisseur est i1 .

Pour l'investisseur secondaire, également les flux sont similaires sauf que la valeur initiale est le prix payé pour l'obligation. Le taux d'actualisation r détermine le prix payé.

En résumé, l'émetteur est prêt à payer un taux d'intérêt i (taux d'intérêt nominal), l'investisseur initial ne peut accepter que le taux ou différents (i1 = i, i1 <i, i1> i); investisseur secondaire a un taux de rendement qui peut être aussi égal, supérieur ou inférieur au taux d'intérêt initial (r =i, r<i, r>i).